나온지 며칠 됐지만…

Financials

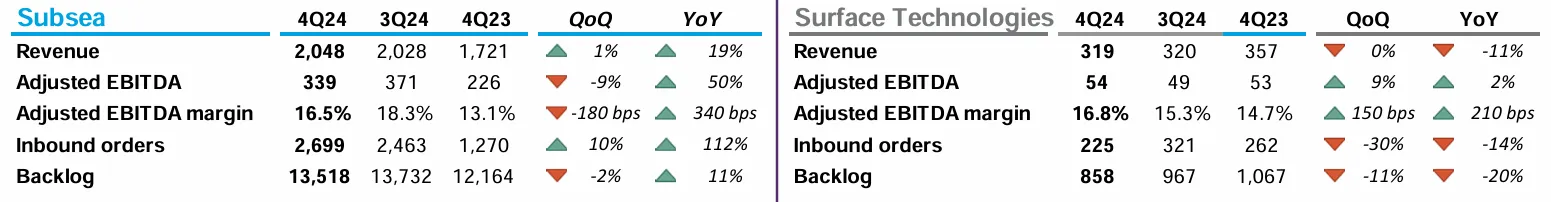

4Q24

Revenue: $2.4 bn, yoy +1%, consensus slightly beat

- Subsea: $2.05 bn, yoy +19%, qoq flat

- Project mix가 안좋아졌고, vessel activity가 낮아서 QoQ로 flat

- Seasonality 같기도 하고 (겨울에 작업량 낮아진다고는 함) timing 이슈이기도 함

- Surface: $319 mn, yoy -11%, qoq flat

- Improved by international market but offset by North America

- Subsea: $2.05 bn, yoy +19%, qoq flat

Order intake: $2.9 bn, yoy +90.9%, qoq +5.0%

- Subsea: $2.7 bn, yoy +112.5%, qoq +9.6%, consensus beat

- Surface: $225 mn, yoy -14.0%, qoq -30.0%, consensus miss

Adjusted EBITDA: $354 mn, yoy +60.5%, consensus beat

Adjusted EBITDA margin: 14.8%

4Q24 segment earnings (Source: TechnipFMC)

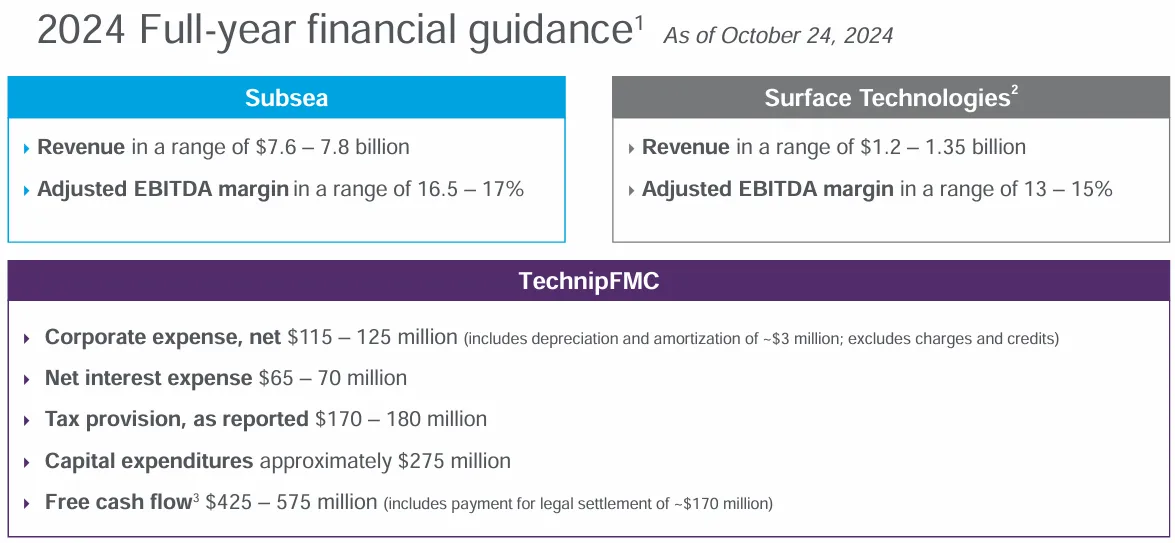

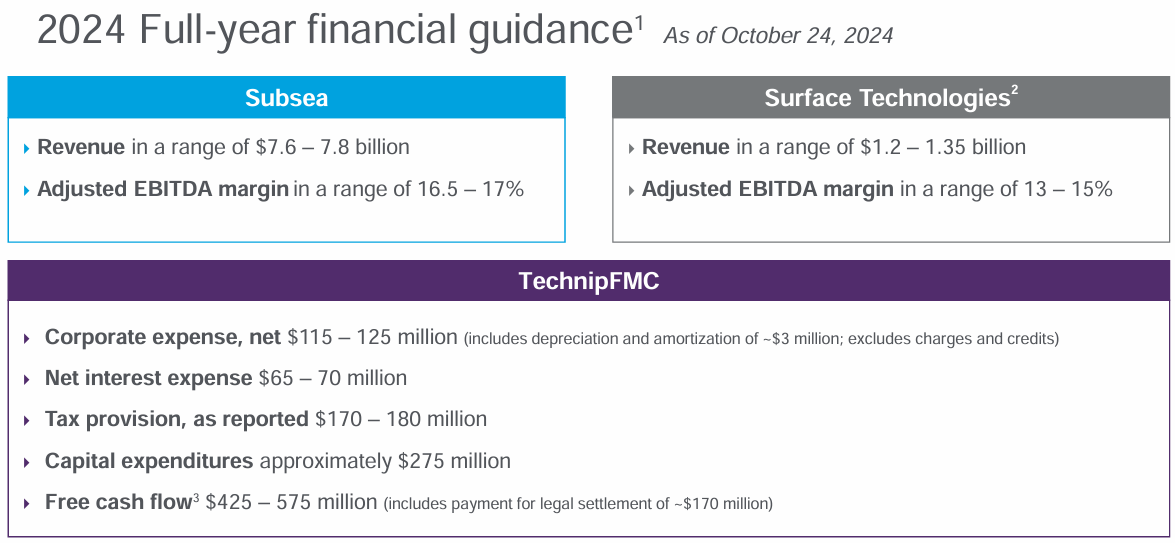

- 2024 guidance provided in 3Q24 (Source: TechnipFMC)

2024 full year

- Revenue: $9.1 bn, yoy +16%, consensus slightly beat, upper guidance provided in 3Q24

- Subsea: $7.8 bn, yoy +21.5%

- Surface: $1.3 bn, yoy -9.3%

- Order intake: $11.6 bn, yoy +5.4%, consensus beat

- Subsea: $10.4 bn, yoy +6.7%, consensus beat

- Surface: $1.1 bn, yoy -5.1%, consensus miss

- Order backlog: $14.4 bn

- Adjusted EBITDA: $1.35 bn, yoy +64.8%, consensus slightly miss

- Adjusted EBITDA margin: 14.9%

- FCF: $679 mn, yoy +45%, consensus beat

- FCF, EPS에서 surprise 나오면서 earnings call 당일 상승

- 2024 guidance provided in 3Q24 (Source: TechnipFMC)

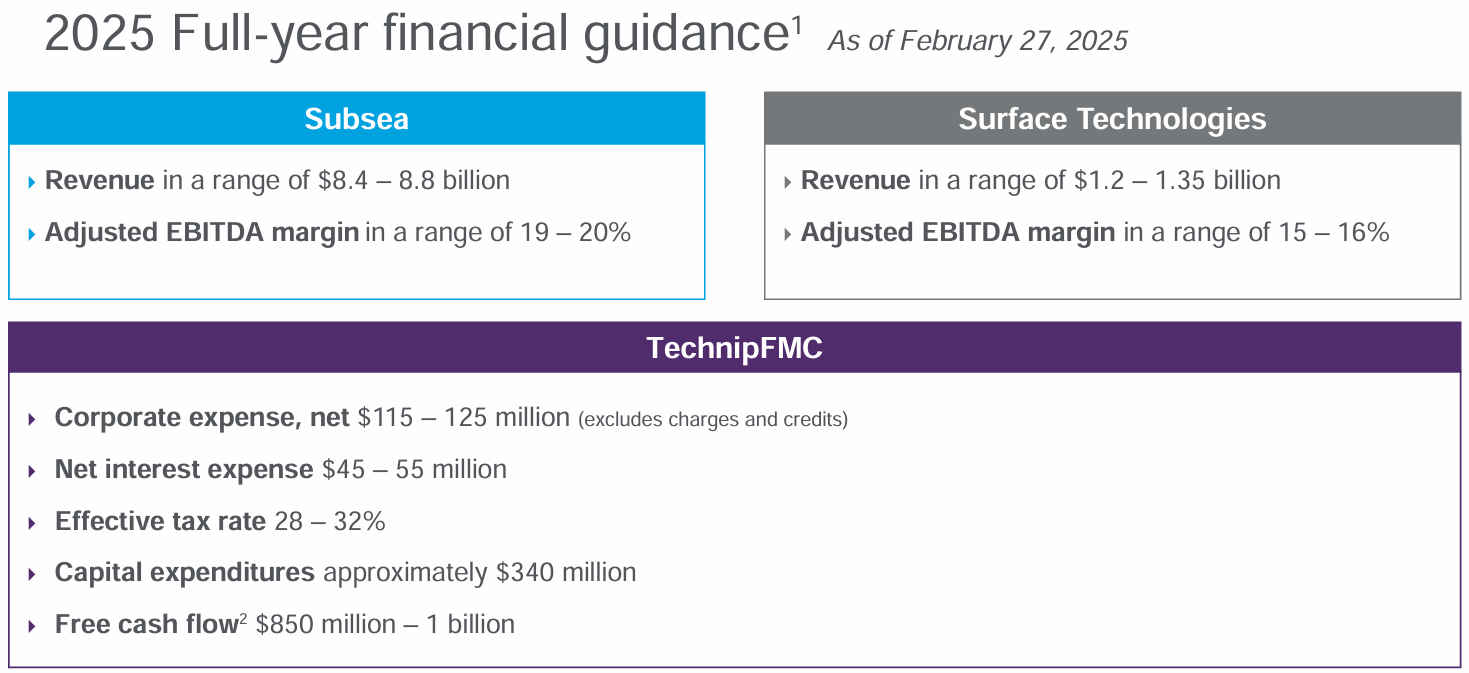

Guidance

- 2025 guidance provided in 4Q24 (Source: TechnipFMC)

- Subsea order intake: 2025년에는 $10 bn 이상

Business

Surface

International activity 늘어나면서 좋아졌다고 함

올해는 북미 집중

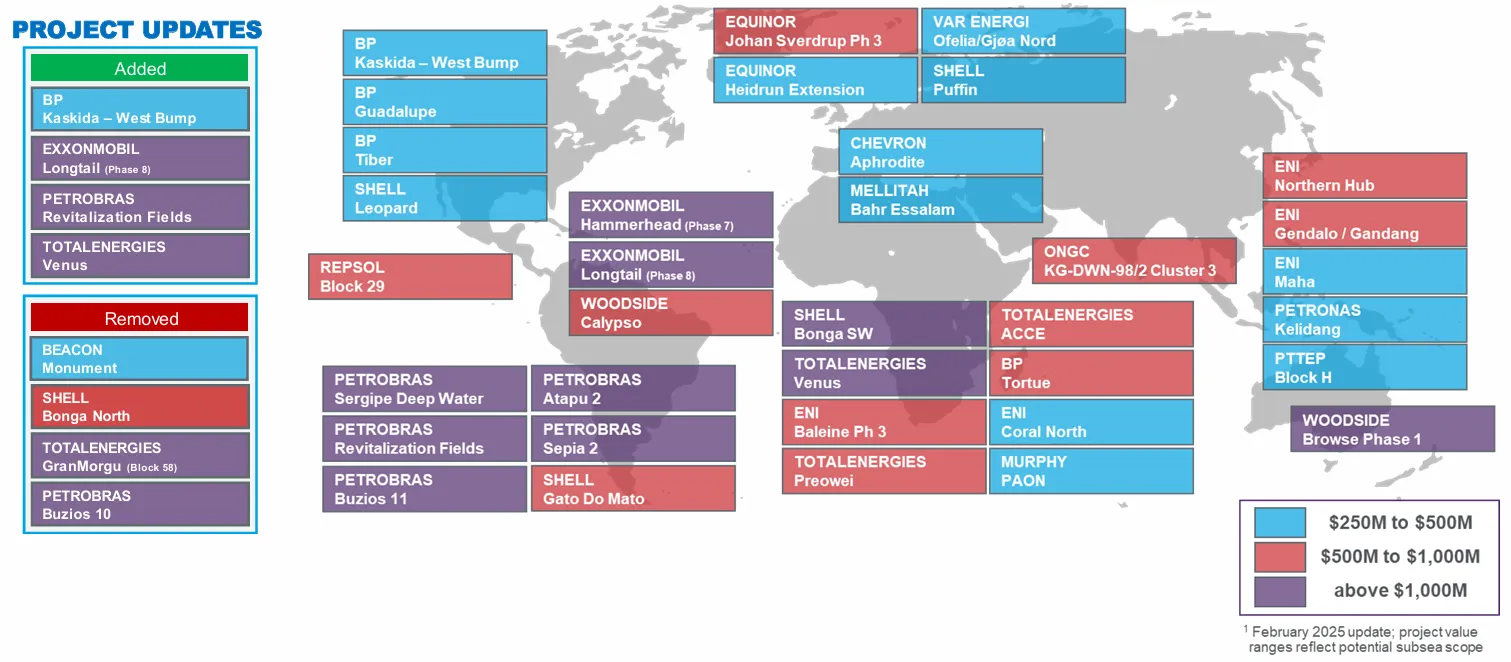

Subsea opportunities as of 4Q24 (Source: TechnipFMC)

Subsea

Order intake 중 direct award (비경쟁입찰) 80% 이상

Prysmian (BIT: PRY)와 offshore floating wind partnership 체결

- Prysmian은 유럽의 전선업체라고 보면 됨

Petrobras (PBR)와 첫 iEPCI 및 첫 CCS (Carbon Capture and Storage) 계약

- 레퍼런스 쌓이면서 향후 Petrobras offshore 계약 기대

Margin peak out 관련해서 질문이 계속 있었는데

Backlog 상 mix가 현재 매출 인식하고 있는 파트보다 좋아서 더 늘어날 여지가 있다고 함

- 현재 생산중인 물량 중에 3분의 1이 Subsea 2.0: backlog 상 Subsea 2.0 비율은 더 높다고

iEPCI/Subsea 2.0 주문이 많이 들어오면 들어올수록 생산 사이클도 빨라지고 마진도 좋아지는 선순환 구조라고 함

다만, 모든 주문을 iEPCI/Subsea 2.0으로 받을 수는 없는게 수주산업에서는 고객이 갑이라서…

- 예시로 Petrobras에서 flexible pipe 설치한다고 받아간 배로 rigid pipe도 설치하는 등 고객사가 유연하게 사용하고 있다고 함

- 이게 4Q24 vessel activity 줄어든 영향 중 하나인 것 같아 보임

그리고 service (maintenance) 매출도 있는데 현재 subsea revenue의 20% 수준이고, 마진도 당연히 좋음

- 이런 중후장대 장비산업은 초기에 장비 팔아먹고, 일정 연수 이후에는 LTSA (Long-term service agreement)로 유지보수 매출도 일으키는 방식으로 장사함

- 당연히 원가가 (대부분) 인건비밖에 없는 유지보수 쪽이 마진이 좋음

그래서 결론은 마진이 더 늘어날 여지가 남아있다

FCF 80%는 항상 shareholders에게 돌려준다고: Shares buyback이든 dividend든

- ERP 전환 때문에 2025-27년 CapEx 들어가지만 FCF에 문제 없다고 함

- 장기 가이던스로 매출의 3.5-4.5% 정도 CapEx로 쓰겠다고 제시했었는데

- 항상 그 수준보다 낮게 유지했다고 답변

Offshore market 분위기는 여전히 그대로다: no pullback in any of areas

https://www.saipem.com/en/media/press-releases/2025-02-23/proposed-combination-saipem-and-subsea7

경쟁사인 Saipem과 Subsea7 합병이 발표됨: 합병 이후 Saipem7으로 사명 변경

해당 이슈 관련해서도 딱히… 변한거 없다고

자기들은 SSI (Simplification, Standardization, Industrialization)이랑 brownfield tieback에서 압도적이기 때문에 걱정 없다고 함

마침내 3대 신용평가기관 모두에서 investment grade (≥ BBB) 받았다고 함

돈 벌어서 남은 빚 다 갚을 예정: adjusted EBITDA 기준으로 이자보상배율 1x 이하

- 급격한 상승을 기대하기에는 워낙 쉽게 변하지 않는 초장기 산업이기도 하고, 하필 oil and gas industry이기도 함

- 그럼에도 불구하고 그 중에서 가장 outlook 밝은 회사

- 오랜 기간 존버하면서 기술 개발 했던 빛이 발하게 될 것

TechnipFMC 이전글

- https://www.valley.town/events/valuation-challenge/analysis/6665a89b2710288501ede7b4 (2024-08-21)

- https://blog.valley.town/@gloria/post/671c61bba3ecf31726ec6afb (2024-10-26)

- https://blog.valley.town/@gloria/post/673e0134374167451f219e60 (2024-11-18)

Disclaimer!

- 본 게시물은 단순 의견 및 기록 목적으로 작성되었으며 특정 투자상품의 매수·매도·보유 등 투자 권유를 의미하지 않습니다

- 본 게시물은 작성자 개인의 판단에 근거하여 작성되었고, 작성자 본인이 속한 기관의 의견을 대변하지 않습니다

- 본 게시물은 작성자 본인이 작성일 시점에 신뢰할 만하다고 판단하는 자료와 정보에 근거하였으나, 정확성이나 완전성, 신뢰성을 보장하지 않습니다

- 본 게시물은 그 어떠한 경우에도 증권, 파생상품 등 금융투자상품에 대한 투자조언으로 해석될 수 없습니다

- 본 게시물은 투자자의 투자 결과에 대해 어떠한 목적의 증빙자료로도 사용될 수 없습니다

- 본 게시물을 이용함으로써 발생하는 직·간접적 손실에 대해 어떠한 책임도 지지 않습니다